Die Umsatzsteuer in Frankreich

Der französische Begriff für Umsatzsteuer lautet „Taxe sur la valeur ajoutée“ – kurz: TVA. Das EU-Gründungsmitglied war das erste Land mit einer Umsatzsteuer. Die Umsatzsteuer wurde in Frankreich bereits 1954 eingeführt und 1968 auf die gesamte Wirtschaft erweitert. Seitdem wurden die verschiedenen Steuersätze immer wieder angepasst.

Die Umsatzsteuersätze in Frankreich

„Taux normal de TVA“ (Regelsteuersatz): Er beträgt 20 % und gilt für die meisten Verkäufe von Waren und Dienstleistungen. Dieser Satz gilt für alle Produkte und Dienstleistungen, die nicht durch spezifische Mehrwertsteuersätze geregelt sind.

„Taux réduit de TVA“ (ermäßigte Steuersätze)

- Ermäßigter Satz von 10 %

Dieser Zwischensatz gilt für Personenbeförderung, Unterkunft, möblierte Mietobjekte oder klassifizierte Campingplätze, bestimmte Renovierungs- und Instandhaltungsarbeiten an Wohnungen, Restaurants, nicht erstattungsfähige Arzneimittel, Eintrittsgelder für Kinos, Messen, Museen, Zoos, Kulturstätten, Ausstellungen usw. - Ermäßigter Satz von 5,5 %

Der ermäßigte Satz gilt für Lebensmittel, die Lieferung von Bauland an gemeinnützige Wohnungsbaugesellschaften, die Lieferung von neuen Sozialwohnungen, Ausrüstungen und Dienstleistungen für Behinderte, Gas- und Stromabonnements, die Lieferung von Wärme aus erneuerbaren Energiequellen, Bücher (auch digital), Live-Darbietungen, Sozialwohnungen und Arbeiten zur Verbesserung der energetischen Qualität von Wohnungen, die Lieferung von Kunstwerken durch ihren Urheber oder dessen Rechtsnachfolger.

„Taux particulier“ (Sondersteuersatz): Dieser liegt bei 2,1 %. Er betrifft Arzneimittel, die von der Sozialversicherung erstattet werden, Fernsehgebühren, Verkäufe von lebenden Schlachttieren und Wurstwaren an Personen, die nicht dieser Steuer unterliegen, Premieren von Theatervorstellungen oder von klassischen Werken, die neu inszeniert wurden, sowie bestimmte Zirkusvorstellungen, die ausschließlich Originalkreationen umfassen.

- Französische Steuersätze: economie.gouv.fr/particuliers/tva-taux-quotidien

- Informationen der französischen Verwaltung zur „Taxe sur la valeur ajoutée“: service-public.fr/professionnels-entreprises/vosdroits/N1344.

- Darüber sind Informationen, Formulare u. v. m. – teilweise auch in Englisch abrufbar: economie.gouv.fr/particuliers/tva

Vorsteuervergütung

Gerade, wenn Unternehmen grenzüberschreitend tätig werden, kommt es vor, dass sie auch Umsatzsteuer bezahlen müssen. Dann stellt sich natürlich die Frage nach dem Vorsteuerabzug.

Wenn ein Unternehmen aus Deutschland sich in Frankreich zur Umsatzsteuer registriert und aber auch aufgrund von Rechnungen durch Unternehmen in Frankreich französische Umsatzsteuer beglichen hat, dann kann die Vorsteuer entsprechend bei der Umsatzsteuerveranlagung in Frankreich geltend gemacht werden.

Wenn ein Unternehmen aus Deutschland in Frankreich Umsatzsteuer bezahlt hat und dort nicht registriert ist, kommt das Vorsteuervergütungsverfahren zur Erstattung in Betracht. Ausführliche Informationen zum Verfahren finden Sie hier sowie weitere Informationen der französischen Verwaltung.

Deklarationspflichten in Frankreich

Nur in wenigen Fällen ist keine Umsatzsteuererklärung in Frankreich notwendig. Bei verschiedenen Lieferungen und Leistungen gelten umsatzsteuerliche Besonderheiten, beispielsweise für Kleinunternehmer, Pauschallandwirte, steuerbefreite Personen, bestimmte sonstige Leistungen nach § 3a Absatz 3, Beförderungsleistungen (§ 3b UStG) und Restaurationsleistungen (§ 3e UStG).

Grundsätzlich gilt: Wenn in Frankreich Umsatzsteuer abgeführt werden muss, muss das Unternehmen, das die Steuer schuldet, sich dort auch registrieren, es sei denn, es nimmt am One-Stop-Shop teil.

Übrigens: Auch Frankreich gewährt Umsatzsteuerbefreiungen, Pauschalbesteuerungen und für Kleinunternehmer Erleichterungen.

Dienstleistungen an ein Unternehmen in Frankreich (B2B)

Bei sonstigen Leistungen an einen Unternehmer nach § 3a Absatz 2 UStG findet das sog. Reverse-Charge-Verfahren (französisch: Autoliquidation) Anwendung. Das deutsche Unternehmen weist also keine Umsatzsteuer aus, muss jedoch in der Rechnung auf den Wechsel der Steuerschuldnerschaft hinweisen und sowohl die eigene Umsatzsteuer-Identifikationsnummer, als auch die Umsatzsteuer-Identifikationsnummer des Unternehmens in Frankreich angeben.

Achtung: Hierbei sollten Zusammenfassende Meldungen (ZM) an das Bundeszentralamt für Steuern (BZSt) nicht vergessen werden.

Warenlieferungen an Unternehmen in Frankreich (B2B)

Liegt eine innergemeinschaftliche Warenlieferung (§ 6a UStG) eines Unternehmens aus Deutschland an ein Unternehmen in Frankreich vor, so muss das deutsche Unternehmen keine Umsatzsteuer abführen. Das Unternehmen in Frankreich muss den Erwerb besteuern. Voraussetzung dafür ist, dass die Ware nach Frankreich geliefert oder versendet wird, der Abnehmer ein umsatzsteuerpflichtiger Unternehmer in Frankreich ist und dem Unternehmen in Deutschland gegenüber eine gültige Umsatzsteuer-Identifikationsnummer verwendet.

Warenlieferungen an Privatpersonen (Nichtunternehmer) in Frankreich (B2C)

Für Warenlieferungen an Privatkunden in Frankreich ist grundsätzlich Umsatzsteuer auszuweisen und in Frankreich abzuführen. Dann muss das Unternehmen sich entsprechend in Frankreich registrieren. Wenn jedoch nur in geringem Umfang an Privatpersonen in Frankreich geliefert wird, gibt es eine Vereinfachung: Seit 1. Juli 2021 kommt hier eine EU-weite-Lieferschwelle von 10.000 EUR zur Anwendung (bis 30.6.2021 galt für Frankreich: Bagatellgrenze von 35.000 EUR). Wird diese Schwelle nicht überschritten, erfolgt die Besteuerung in Deutschland. Diese Schwelle gilt auch für sonstige Leistungen nach § 3a Absatz 5 UStG – also elektronischen Dienstleistungen, Telekommunikations-, Rundfunk- und Fernsehdienstleistungen. Der Unternehmer kann jedoch auf die Anwendung der Lieferschwelle verzichten (§ 3c Abs. 4 UStG).

Dienstleistungen an Privatpersonen (Nichtunternehmer) in Frankreich (B2C)

Wenn ein Unternehmen aus Deutschland sonstige Leistungen an Privatkunden in Frankreich erbringt, muss grundsätzlich deutsche Umsatzsteuer ausgewiesen werden (§ 3a Abs. 1 UStG). Bei Telekommunikations-, Rundfunk- und Fernsehdienstleistungen sowie elektronischen Dienstleistungen (§ 3a Absatz 5 UStG) gilt allerdings das Bestimmungslandprinzip – also grundsätzlich die Besteuerung in Frankreich (Achtung: Lieferschwelle 10.000 EUR, siehe folgende Ausführungen). Bei Privatkunden findet das Reverse-Charge-Verfahren grundsätzlich keine Anwendung.

Warenlagerung in Frankreich

Für den Fall, dass ein Händler mit Unternehmenssitz außerhalb Frankreichs auf ein Warenlager in Frankreich zugreift, sind einige Regelungen zu beachten.

Viele Händler bieten ihre Produkte über Amazon FBA an. Im Rahmen der Betrugsbekämpfung haben die französischen Steuerbehörden Amazon dazu verpflichtet, jeweils bis zum 31. Januar Daten wie die Umsatzsteuer-Identifikationsnummer zum Amazon-Geschäft eines Verkäufers aus dem Vorjahr bereitzustellen.

Die französische Steuerbehörde kann diese Daten nutzen, um zu überprüfen, ob der Händler die französischen Steueranforderungen einhält. Bei Verstößen gegen die Richtlinien kann das Amazon.fr Konto gesperrt werden.

Wichtiger Hinweis

Bei verschiedenen Lieferungen und Leistungen gelten umsatzsteuerliche Besonderheiten, beispielsweise für Kleinunternehmer, Pauschallandwirte, steuerbefreite Personen, bestimmte sonstige Leistungen nach § 3a Absatz 3, Beförderungsleistungen (§ 3b UStG) und Restaurationsleistungen (§ 3e UStG).

Grundsätzlich gilt: Wenn in Frankreich Umsatzsteuer abgeführt werden muss, muss das Unternehmen, das die Steuer schuldet, sich dort auch registrieren, es sei denn, es nimmt am One-Stop-Shop teil.

Übrigens: Auch Frankreich gewährt Umsatzsteuerbefreiungen, Pauschalbesteuerungen und für Kleinunternehmer Erleichterungen. Umfangreiche Informationen können Sie hier einsehen.

Wann muss man sich als Händler in Frankreich registrieren?

Nur wenige EU-Unternehmen sind in Frankreich verpflichtet, sich umsatzsteuerlich registrieren zu lassen, wenn sie Dienstleistungen für lokale französische Unternehmen erbringen. In den meisten Fällen findet die Umkehrung der Steuerschuldnerschaft (Reverse-Charge-Verfahren) statt.

In folgenden Situationen besteht eine Registrierungspflicht:

- Bei der Einfuhr von Waren nach Frankreich, wenn es sich bei dem Kunden nicht um ein französisches Unternehmen mit einer lokalen USt-Registrierung handelt (sog. Umkehrung der Steuerschuldnerschaft – Reverse-Charge-Verfahren).

- Der Kauf und Verkauf von Waren in Frankreich, wenn der Kunde kein französisches Unternehmen mit einer lokalen USt-Registrierung ist (sog. Umkehrung der Steuerschuldnerschaft – Reverse-Charge-Verfahren).

- Die Lagerung von Waren in einem französischen Konsignationslager (Warenlager eines Lieferanten oder Dienstleisters, das sich in der Nähe des Kunden und Abnehmers befindet) über einen Zeitraum von mindestens drei Monaten.

- Verkauf von Waren an französische Verbraucher über Fernabsatzgeschäfte (Internet, Kataloge usw.)

- Die Selbstversorgung mit Gütern als Unternehmen

- Bestimmte Leasing-Dienstleistungen

Wie funktioniert die Registrierung bei der französischen Steuerbehörde?

Die Registrierung als Unternehmen in Frankreich kann zum Beispiel über die offizielle Webseite vorgenommen werden. Hier erhalten nicht gebietsansässige Händlern, die für die regelmäßigen Umsatzsteuervoranmeldungen (UStVA) notwendige Umsatzsteuernummer (USt-IdNr).

Wo erfolgt die Umsatzsteuermeldung in Frankreich?

Service des impôts des entreprises étrangères

10, Rue du Centre

TSA 20011

93465 Noisy-le-Grand Cedex

Telefon: + 33 (0)1 72 95 20 31

E-Mail: siee.dinr@dgfip.finances.gouv.fr

Webseite: www.impots.gouv.fr

Achtung: Viele Informationen sind jedoch in französischer Sprache hinterlegt. Unternehmen aus EU-Mitgliedstaaten sind nicht verpflichtet, einen Fiskalvertreter zu bestellen. Allerdings kann es bei sprachlichen Schwierigkeiten sinnvoll sein, sich Unterstützung zu holen. Ein Unternehmen aus einem EU-Mitgliedstaat kann sich daher freiwillig dazu entscheiden, einen Fiskalbevollmächtigten zu beauftragen.

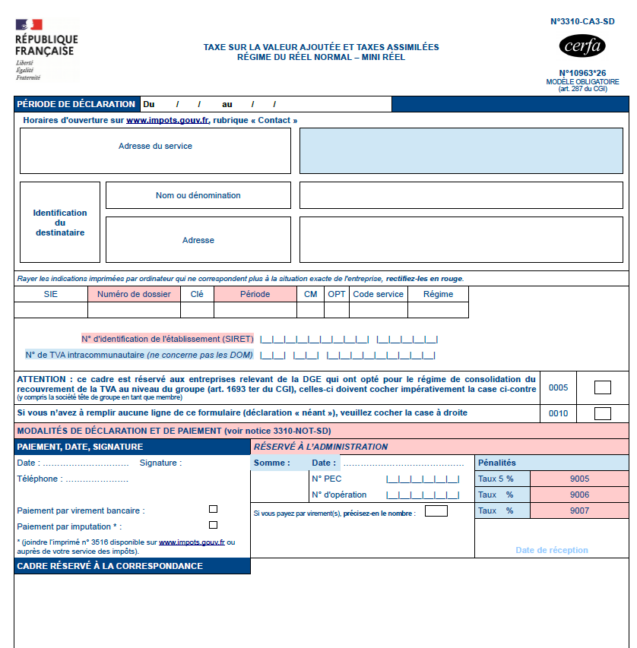

Was muss bei einer Umsatzsteuererklärung in Frankreich gemeldet werden?

Grundsätzlich gilt die Pflicht, steuerpflichtige Transaktionen in Frankreich zu melden und die vom Steuerzahler geschuldete Zahllast und den Erstattungsanspruch zu melden. Dies geschieht mit dem Formular CA 3.

Unternehmen müssen in Frankreich strengen Deklarationspflichten nachkommen – u. a. auch durch regelmäßige Umsatzsteuererklärungen. Wer regelmäßig in Frankreich Umsätze ausführt, muss – ähnlich wie in Deutschland die Umsatzsteuervoranmeldung (UStVA) – monatlich eine Erklärung elektronisch übermitteln. Wenn in einem Monat keine Umsätze ausgeführt wurden, muss eine Nullerklärung übermittelt werden. Betrug die Umsatzsteuer weniger als 4.000 EUR im Vorjahr, kann die Erklärung quartalsweise übermittelt werden. Wer seinen Deklarationspflichten nicht nachkommt, muss mit erheblichen Strafen rechnen, wie Verspätungs- und Säumniszuschlägen oder gar Bußgeldern.

Für die Erklärungspflichten gibt diese Webseite der französischen Steuerverwaltung Informationen.

Jeder Regelsatz, jede Reduzierung, jede Befreiung

Ihre gesamte Produktpalette präzise eingereiht in die aktuell gültige Umsatzsteuerlogik eines jeden EU-Mitgliedstaates (plus Großbritannien).

Zertifiziert, systemintegriert und permanent aktualisiert.

VATRules kennt alle Umsatzsteuersätze, die Sie in den EU-27 sowie UK berechnen müssen und ordnet sie Ihren Produktgruppen eindeutig zu.

Ist der Warenverkauf steuerpflichtig oder steuerfrei? Welcher Steuersatz ist anzuwenden? – Regulär, reduziert oder super-reduziert? Welche Ausnahmen und Rückausnahmen greifen?

VATRules bringt diese steuerlichen Inhalte in Ihrem ERP oder Shopsystem zur Anwendung. Artikelspezifisch, immer aktuell und für alle EU-27 (plus UK).

Wie funktioniert die Rechnungsstellung und Rechnungsübermittlung in Frankreich?

Rechnungsstellung

Auch in Frankreich müssen Rechnungen nach bestimmten Voraussetzungen ausgestellt werden. Unternehmen müssen beachten, dass die Rechnung die Pflichtangaben nach Art. 226 Mehrwertsteuersystemrichtlinie enthält.

Rechnungsübermittlung

Rechnungen können in Frankreich auch elektronisch übermittelt werden. Ende 2020 wurde angekündigt, dass ab 1.1.2023 die elektronische Übermittlung von Rechnungen im B2B-Bereich sogar verpflichtend sein soll. Dieses Vorhaben wurde nun noch einmal etwas verschoben: Ab 2024 beginnt die Umstellung schrittweise, zunächst für Großunternehmen, ab 2025 für mittelständische Unternehmen und ab 2026 für kleine Unternehmen.

Vereinfachte Umsatzsteuer-Meldung: Das One-Stop-Shop-Verfahren

Mit dem One-Stop-Shop-Verfahren der EU können Onlinehändler von einer Vereinfachung profitieren: Anstatt sich in verschiedenen Ländern für Zwecke der Umsatzsteuer registrieren zu müssen, kann der One-Stop-Shop (OSS) genutzt werden. Hier werden sämtliche Meldepflichten und Zahlungsverpflichtungen zentral an einer einzigen Stelle abgewickelt. Lesen Sie hier mehr zu den Voraussetzungen.

Drittlandsgebiete in Frankreich

Zu Frankreich gehört nicht nur das Festland in Europa, sondern auch mehrere Inseln (zum Beispiel Korsika) und die Überseegebiete, französisch „La France d’outre-mer (DOM)“. Im Wesentlichen handelt es sich dabei um ehemalige Kolonien. Diese Gebiete gehören zwar hoheitsrechtlich zu Frankreich, allerdings gelten teilweise andere Regelungen – auch bei der Umsatzsteuer. Abschnitt 1.10 Umsatzsteuer-Anwendungserlass stellt etwa klar, dass Frankreich zuzüglich des Fürstentums Monaco zwar zum Gemeinschaftsgebiet gehört – allerdings ohne Guadeloupe, Französisch-Guayana, Martinique, Mayotte, Reunion, Saint-Barthélemy und Saint-Martin. Diese Gebiete werden als Drittlandsgebiete, die sogenannten Départements et régions d’outre-mer, eingestuft.