Wettbewerbsfähige Preisgestaltung

im europäischen E-Commerce

Die Umsatzsteuersätze in der Europäischen Union variieren. Viele Händler setzen dennoch länderübergreifend auf einen einheitlichen Produktpreis. Sie unterschätzen allerdings die Verluste, die entstehen, wenn bei der Steuermeldung lokale Reduzierungen und Ausnahmeregeln nicht berücksichtigt werden.

Andere Onlinehändler orientieren ihre Preise an der Kaufkraft des jeweiligen Zielmarktes. Unnötige Einbußen durch zu viel gezahlte Umsatzsteuer gilt es dabei zu vermeiden.

Berechnen Sie sekundenschnell Ihr Umsatzsteuer-Optimierungspotenzial

Geben Sie im VAT Optimiser Ihre Umsätze und Produktgruppen an, und finden Sie heraus, ob Sie in Ihren Zielmärkten von Ausnahmeregelungen und Reduzierungen des lokalen Umsatzsteuerrechts profitieren könnten.

Was ist das Umsatzsteuer-Optimierungspotenzial?

Das Umsatzsteuer-Optimierungspotenzial berechnet die Differenz zwischen der pauschalen Anwendung von Standard-Umsatzsteuersätzen und der Anwendung der je nach Produktklasse tatsächlich geforderten Umsatzsteuersätze. Letztere berücksichtigen alle aktuellen Ausnahmeregeln und Reduzierungen.

White Paper “Automatisierte Steuersatzermittlung als Erfolgsfaktor im europäischen E-Commerce”

Automatisierungslösungen zur Steuersatzermittlung vereinfachen Prozesse von Händlern, schaffen Wettbewerbsvorteile und ermöglichen Mehreinnahmen.

Unsere Experten informieren in unserem White Paper über die zahlreichen Vorteile automatisierter Steuersatzermittlung.

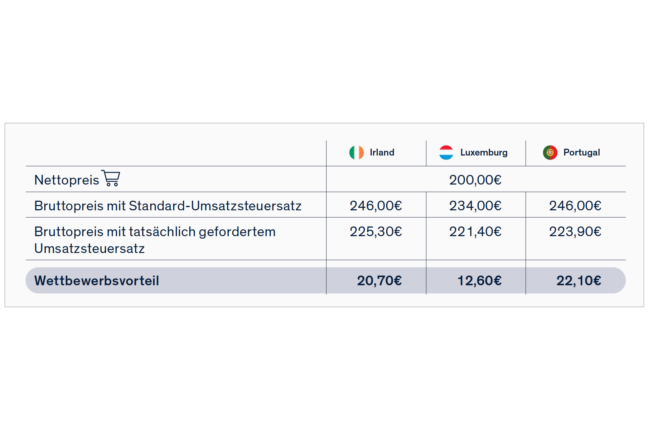

Preisgestaltung im stark umkämpften EU-Binnenmarkt

Ein Warenkorb im Wert von 200 € (netto) mit vier Artikeln (Kinderkleidung, Kinderschuhe, Buch und Gitarre) wird an drei Zielländer versendet. Als Wettbewerbsvorteil zeigen wir die Differenz zwischen der Anwendung des Standard-Umsatzsteuersatzes (IE 23%, LU 17%, PT 23%) und dem für jeden Artikel tatsächlich geforderten Umsatzsteuersatz (z.B. IE: Kinderkleidung 0%, Kinderschuhe 0%, Buch 0%, Gitarre 23%).*

Die Berücksichtigung geltender Umsatzsteuer-Ausnahmen ermöglicht es dem Händler, diesen Warenkorb in beispielsweise Irland anstelle von 246 € für 225,30 € anzubieten.

Höhere Gewinnspanne

Ein Warenkorb im Wert von 240 € (brutto) mit vier Artikeln (Kinderkleidung, Kinderschuhe, Buch und Gitarre) wird an drei Zielländer versendet. Als zusätzliche Einnahmen zeigen wir die Differenz der vom Händler an die Finanzbehörden auszukehrende Umsatzsteuer bei Anwendung des Standard-Umsatzsteuersatzes (IE 23 %, LU 17 %, PT 23 %) und dem für jeden Artikel tatsächlich geforderten Umsatzsteuersatz (z.B. PT: Kinderkleidung 23 %, Kinderschuhe 23 %, Buch 6 %, Gitarre 6 %).*

Die Anwendung länderspezifisch geltender USt-Sätze bringt dem Händler am Beispiel Portugal 20,34 € mehr für seinen Warenkorb ein.

* Unterkategorien können unterschiedlich besteuert sein, zum Beispiel kann die Kategorie „Kinderschuhe“ bzgl. der Schuhgrößen differenziert beurteilt werden. In unseren Beispielen gehen wir von der maximalen Reduzierung aus.

VATRules: Die Umsatzsteuer-Datenbank für Ihr gesamtes Sortiment

- Alle Umsatzsteuersätze und -regeln zum Verkauf Ihrer Produkte in den EU-27 sowie Nordirland

- Inkl. länderspezifischer Ausnahmeregeln, Reduzierungen und temporärer Änderungen

- On-demand Bereitstellung in Ihrer Systemumgebung, fortwährend aktualisiert