In der Regel stellt das leistende Unternehmen seinem Kunden gegenüber eine Rechnung mit Umsatzsteuerausweis und führt die Umsatzsteuer an das Finanzamt ab. Doch im B2B-Bereich gibt es bei bestimmten Fällen eine Besonderheit: Beim sog. Reverse-Charge-Verfahren (im Folgenden kurz RCV) wechselt die Steuerschuld ausnahmsweise zum Leistungsempfänger. Der Leistungsempfänger muss entsprechend auch deklaratorischen Pflichten nachkommen. Für Unternehmen ist es deshalb wichtig, die verschiedenen Fallkonstellationen zu kennen, damit die umsatzsteuerlichen Pflichten korrekt erfüllt und Liquiditätsnachteile vermieden werden können.

Was ist das Reverse-Charge-Verfahren?

Im Normalfall stellt der Leistungserbringer eine Rechnung, weist Umsatzsteuer aus und führt die Steuer an das Finanzamt ab. Der Leistungsempfänger bezahlt die Rechnung und macht (soweit berechtigt) Vorsteuer geltend. Das ist ein Standardfall in der Umsatzsteuer.

Doch beim RCV kommt es zur sog. Umkehr der Steuerschuldnerschaft: Der Leistungsempfänger muss die Umsatzsteuer an das Finanzamt abführen, kann auch (soweit er dazu berechtigt ist) Vorsteuer geltend machen. Der Leistungserbringer hingegen weist keine Steuer aus und muss auch keine Umsatzsteuer abführen. In der Rechnung wird also nur ein Nettobetrag ausgewiesen.

Die Umsatzsteuerumkehrung in Deutschland: Ein zusätzlicher Blick

Neben dem Reverse-Charge-Verfahren, wie es in Deutschland bekannt ist, gibt es auch den Mechanismus der Umsatzsteuerumkehrung. Dieser Mechanismus basiert auf Artikel 194 der Mehrwertsteuerrichtlinie und wird für inländische Dienstleistungen und Warenlieferungen mit Installation angewendet.

Ein praktisches Beispiel zur Veranschaulichung

Ein Unternehmen aus den USA, nennen wir es „US Tech“, verkauft und installiert spezialisierte IT-Ausrüstung an ein deutsches Unternehmen, das wir „DE Corp“ nennen. In diesem Fall wäre es die Aufgabe von „DE Corp“, die Umsatzsteuer direkt an das deutsche Finanzamt zu melden und abzuführen. Dies erleichtert den internationalen Handel erheblich und sorgt für die korrekte Erhebung der Umsatzsteuer.

Ausnahmen und spezielle Anforderungen

Es gibt Ausnahmen von dieser Regel, wie bestimmte Personenverkehrsdienstleistungen und Eintrittsgebühren für Messen und Ausstellungen. Die Anforderungen für die Anwendung der Umsatzsteuerumkehrung sind klar definiert und gelten auch für B2B-Dienstleistungen.

Regeln für Nutzung und Genuss

In bestimmten Fällen können die Regeln für den Ort der Lieferung abweichen, insbesondere wenn die Dienstleistung in einem anderen Land als Deutschland verbraucht wird.

Umsatzsteuerumkehrung auf bestimmte Waren

Dieses Regime wird oft auf Produkte angewendet, die wahrscheinlicher für Karussellbetrugszwecke verwendet werden. Es gilt unabhängig davon, ob der Lieferant in Deutschland ansässig oder umsatzsteuerlich registriert ist.

Welche Fälle zum Wechsel der Steuerschuldnerschaft führen

Das RCV kommt in bestimmten Fällen zum Ansatz. Eine gesetzliche Definition findet sich in § 13b UStG. Hier wird klargestellt, wann das RCV anzuwenden ist. Demnach kommt das RCV insbesondere zur Anwendung bei:

- Werklieferungen und sonstigen Leistungen eines im Ausland ansässigen Unternehmers

- Lieferungen sicherungsübereigneter Gegenstände durch den Sicherungsgeber an den Sicherungsnehmer außerhalb des Insolvenzverfahrens

- Umsätzen, die unter das Grunderwerbsteuergesetz fallen

- Bauleistungen

- Lieferungen von Gas, Elektrizität, Wärme oder Kälte

- Übertragungen von Berechtigungen im Emissionshandel

- Lieferungen der in der Anlage 3 zum UStG bezeichneten Gegenstände (zum Beispiel Schlackensand, Abfälle und Schrott aus Blei u. v. m.)

- Reinigungsarbeiten von Gebäuden und Gebäudeteilen

- bestimmten Goldlieferungen

- Lieferungen von Mobilfunkgeräten, Tablet-Computern und Spielekonsolen sowie von integrierten Schaltkreisen nach Überschreiten einer Schwelle

- Lieferungen der in der Anlage 4 zum UStG bezeichneten Gegenstände (unter anderem Edelmetalle) nach Überschreiten einer Schwelle

- sonstigen Telekommunikationsleistungen.

Dienstleistungen und das Reverse-Charge-Verfahren

Bei grenzüberschreitenden Leistungen sind insbesondere die Dienstleistungen – im UStG als sonstige Leistungen bezeichnet – relevant. Das RCV ist auch anzuwenden bei nach § 3a Absatz 2 im Inland steuerbaren Dienstleistungen eines im übrigen Gemeinschaftsgebiet oder im Drittland ansässigen Unternehmers.

Auch auf elektronischem Wege erbrachte Dienstleistungen fallen unter § 3a Absatz 2 UStG. Viele E-Commerce-Unternehmen sind daher in der Situation, häufig das Reverse-Charge-Verfahren anwenden zu müssen.

In Artikel 7 der Durchführungsverordnung zur Mehrwertsteuersystem-Richtlinie wird näher definiert, was elektronisch erbrachte Dienstleistungen sind, etwa die Überlassung digitaler Produkte (etwa Software) oder auch Dienste, die in elektronischen Netzen eine Präsenz zu geschäftlichen oder persönlichen Zwecken, z. B. eine Website oder eine Webpage, vermitteln oder unterstützen. Viele in Deutschland ansässige Unternehmen nehmen entsprechende Leistungen in Anspruch.

Beispiel: Das in Deutschland ansässige Unternehmen Good-Choice nutzt ein kostenpflichtiges Google Suite Business-Konto. Google ist in Europa in Irland ansässig. In der Rechnung wird von Google keine Umsatzsteuer ausgewiesen (VAT (0 %) 0,00 EUR), jedoch auf den Wechsel der Steuerschuldnerschaft hingewiesen („Services subject to the reverse charge – VAT to be accounted for by the recipient as per Article 196 of Council Directive 2006/112/EC“). Good-Choice muss die Umsatzsteuer auf das in Rechnung gestellte Entgelt berechnen und entsprechend in seiner Umsatzsteuer-Voranmeldung (und Umsatzsteuererklärung) berücksichtigen. Die Umsatzsteuer wird in Deutschland von Good-choice abgeführt.

Worauf Rechnungsaussteller achten müssen

Viele deutsche E-Commerce-Unternehmen müssen für ihre erbrachten Leistungen regelmäßig Rechnungen an im Ausland ansässige Unternehmen ausstellen. Wenn ein Fall des RCV vorliegt, muss der Leistungserbringer darauf achten, keine Umsatzsteuer in der Rechnung auszuweisen. Unkritisch ist es, wenn die Umsatzsteuer mit dem Steuersatz 0 % und 0,00 EUR angegeben wird. Wenn der Unternehmer allerdings irrtümlich doch Umsatzsteuer ausweist, schuldet er die Steuer an das Finanzamt gemäß der Gefährdungshaftung des § 14c UStG.

Fehler sind hier für alle Beteiligten ärgerlich, denn auch der Leistungsempfänger schuldet die Umsatzsteuer trotz des irrtümlichen Steuerausweises, kann jedoch für den fehlerhaften Ausweis in der Eingangsrechnung grundsätzlich keinen Vorsteuerabzug geltend machen, da diese Steuer nicht gesetzlich geschuldet wird. Falls er die zu Unrecht ausgewiesene Umsatzsteuer an den Rechnungsaussteller überwiesen hat, stellen sich auch zivilrechtliche Fragen. Insgesamt entsteht für den Leistungsempfänger dann (zumindest vorübergehend bis zur Berichtigung der Rechnung) ein Liquiditätsnachteil.

„Die Prüfung von Eingangsrechnungen ist von großer Bedeutung, vorwiegend vor dem Hintergrund einer möglichen Umkehr der Steuerschuld. Wenn also deutsche Unternehmen Rechnungen von Unternehmen erhalten, die in einem anderen EU-Mitgliedsstaat ansässig sind, dann ist erhöhte Aufmerksamkeit geboten. Häufig wird aus Unkenntnis der Hinweis auf das Reverse-Charge-Verfahren vergessen – das entbindet aber das deutsche Unternehmen nicht von der Steuerschuld.“

Was muss eine Rechnung im Falle des Reverse-Charge-Verfahrens enthalten?

Auch im Falle von § 13b UStG muss der leistende Unternehmer eine Rechnung ausstellen, die bestimmte Pflichtangaben enthält. Diese sind (nach § 14 Abs. 4 in Verbindung mit § 14a Abs. 5 UStG, falls keine Gutschrift erteilt wird):

- Namen und Anschrift des leistenden Unternehmers und des Leistungsempfängers

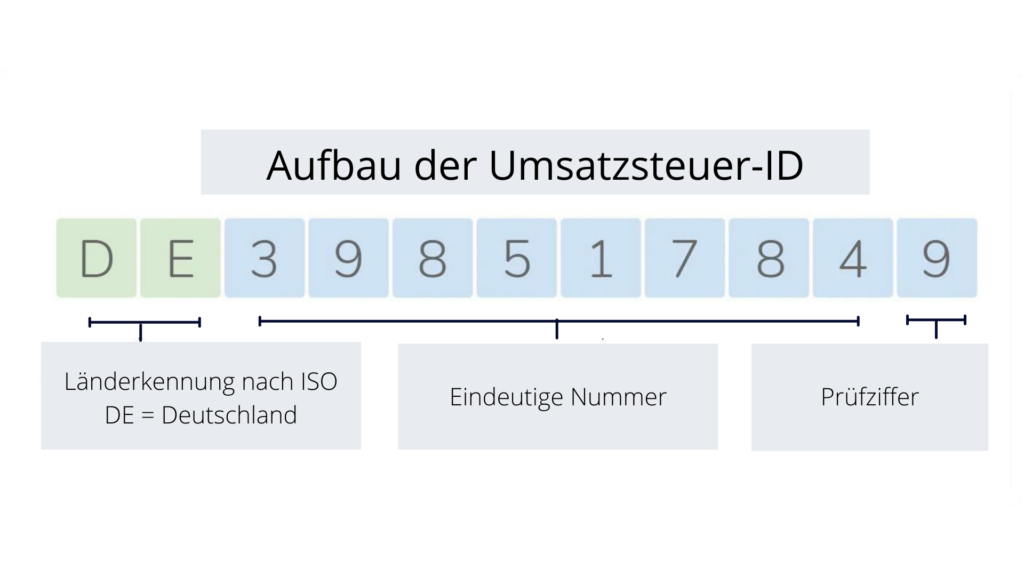

- Steuernummer bzw. Umsatzsteuer-Identifikationsnummer des leistenden Unternehmers und des Leistungsempfängers

- Ausstellungsdatum

- Fortlaufende Rechnungsnummer

- Menge und die Art der gelieferten Gegenstände oder Umfang und Art der sonstigen Leistung

- Zeitpunkt der Lieferung oder sonstigen Leistung

- Entgelt

- in den Fällen des § 14b Abs. 1 Satz 5: Hinweis auf die Aufbewahrungspflicht des Leistungsempfängers

- Hinweis: „Steuerschuldnerschaft des Leistungsempfängers“

Wichtig: In der Rechnung darf keine Umsatzsteuer ausgewiesen werden. Sie muss jedoch den Hinweis auf das RCV enthalten. Die Formulierung kann dabei beispielsweise lauten: „Steuerschuldnerschaft des Leistungsempfängers“ oder auch mit der englischen Bezeichnung „VAT due do the recipient“.

Umsatzsteuer-Identifikationsnummer prüfen

Der Rechnungsaussteller muss außerdem darauf achten, dass seine gültige Umsatzsteuer-Identifikationsnummer und eine gültige Umsatzsteuer-Identifikationsnummer des Leistungsempfängers angegeben werden, wenn der Empfänger im übrigen Gemeinschaftsgebiet ansässig ist.

Die Gültigkeit kann über die Homepage des Bundeszentralamts für Steuern per Einzelabfrage überprüft werden. Es ist jedoch auch möglich, die Abfrage über eine Schnittstelle in das Softwaresystem des Unternehmens einzubinden. Die Umsatzsteuer-Identifikationsnummern können dann automatisiert abgefragt werden. Vor allem für E-Commerce-Unternehmen kann dieses Vorgehen erheblichen manuellen Aufwand reduzieren.

Tipp: Unternehmen sollten die Abfrage dokumentieren. Auch, wer eine Einzelabfrage über die Seite des BZSt vornimmt, sollte die Abfrage dokumentieren und aufbewahren. Hier finden Sie ausführliche Informationen zur Prüfung der Umsatzsteuer-Nummer.

Reverse-Charge-Verfahren in der Umsatzsteuer-Voranmeldung und Umsatzsteuererklärung

Leistungsempfänger müssen die Steuer, die sie nach § 13b UStG schulden, auch entsprechend deklarieren. Das gilt übrigens auch, wenn der Leistungsempfänger etwa Kleinunternehmer ist oder in der Regel nur steuerfreie Umsätze ausführt. Die Umsätze nach § 13b UStG sind entsprechend in einer Umsatzsteuer-Voranmeldung anzugeben. Wenn allerdings der Leistende Kleinunternehmer ist, dann kommt der Übergang der Steuerschuldnerschaft nicht zur Anwendung.

Beispiel: Umsatzsteuer-Voranmeldung 2022 (vgl. BMF-Schreiben v. 11.10.2021)

- Leistungsempfänger müssen entsprechende Eintragungen in den Zeilen 40 bis 42 vornehmen.

- Der leistende Unternehmer muss Eintragungen in den Zeilen 49 und 50 vornehmen. Zudem muss der leistende Unternehmer eine Zusammenfassende Meldung an das Bundeszentralamt für Steuern übermitteln für die Dienstleistungen, die in das übrige Gemeinschaftsgebiet erbracht werden.

Vorteile und Risiken des Reverse-Charge-Verfahrens

Der Leistungserbringer profitiert beim RCV: Er muss weder Umsatzsteuer an das Finanzamt deklarieren, noch abführen. Allerdings muss er für Leistungen ins Gemeinschaftsgebiet Zusammenfassende Meldungen übermitteln und in der Umsatzsteuer-Voranmeldung die „nicht steuerbaren Leistungen gem. § 18b Satz 1 Nummer 2 UStG“ erklären.

Bei grenzüberschreitenden Sachverhalten kann das RCV bürokratisch entlasten: Schließlich muss sich in diesen Fällen der Leistungserbringer nicht im anderen Staat registrieren, um dort die Umsatzsteuer abzuführen. Und Finanzbehörden stehen nicht vor dem Problem, bei im Ausland ansässigen Unternehmen Steuern zu erheben.

Das RCV kann jedoch auch Risiken mit sich bringen. Der Leistungsempfänger muss sich informieren, wann ein Wechsel der Steuerschuldnerschaft gegeben ist und somit Umsatzsteuer an das Finanzamt abgeführt werden muss. Ein fehlender Hinweis auf der Rechnung entbindet den Leistungsempfänger nicht von den Pflichten. Auch, wenn in der Rechnung fälschlicherweise Umsatzsteuer ausgewiesen wurde, muss der Leistungsempfänger dennoch Umsatzsteuer an das Finanzamt abführen.

Fazit

Das Reverse-Charge-Verfahren kann bürokratische Entlastungen mit sich bringen – hauptsächlich für den Leistungserbringer. Voraussetzung ist jedoch, dass Unternehmen bei der Rechnungsstellung und Rechnungseingangsprüfung besonders sorgfältig vorgehen. Vor allem für E-Commerce-Unternehmen kann es sich anbieten, technologische Möglichkeiten zu nutzen, um das Verfahren zu automatisieren.