Digitalisierung und die Macht der Prozesse im E-Commerce

VAT Compliance ist keine neue Idee und erfordert nicht zwingend eine technologische Lösung. In den vergangenen 30 Jahren haben sich Dutzende Anbieter auf die Meldung der Umsatzsteuer für Mandanten in EU-Mitgliedstaaten spezialisiert. Allerdings hat der wachsende Markt kleiner und mittlerer E-Commerce-Händler einen Bedarf an automatisierten Meldeverfahren im grenzüberschreitenden Handel geschaffen. Start-ups werben um Aufträge von KMUs, insbesondere von kleineren Händlern großer Marktplätze wie Amazon, eBay, Otto und anderen. Dabei wird der Begriff der „Digitalisierung“ häufig verwendet, um ihre Angebote zu bewerben. Doch handelt es sich hierbei wirklich um etwas Neues und um echte Digitalisierung?

Der Begriff der Digitalisierung wird oft missverstanden und trivialisiert. Dabei geht es in Wirklichkeit um die digitale Transformation von Prozessen. Ein Beispiel dafür ist eine deutsche Krankenkasse, die eine App entwickelt hat, über die Mitglieder ihre Krankmeldung einscannen und an die Krankenkasse senden können. Allerdings wird das Dokument ausgedruckt und vermutlich manuell in ein System eingegeben – das ist nicht wirklich eine umfassende Digitalisierung des Prozesses.

Digitalisierung bedeutet, Abläufe in geordnete Prozesse zu verwandeln, diese zu dokumentieren und Handlungsanweisungen und Rollen zu definieren. Es geht dabei um verschriftlichte Abläufe, denen Maschinen oder Menschen folgen können. Wenn man Programmieren als Verschriftlichung von Prozessen versteht, wird klar, dass das Schaffen von Code eine neue Form der Gesetzgebung darstellt. Tatsächlich entsteht neben der Legislative eine neue, normative Kraft, die unser Zusammenleben und unsere Rechtsordnung verändert.

Ein Beispiel dafür ist die Erfahrung, einen Kredit abgelehnt zu bekommen, weil die Scoring-Systeme der Hausbank dies im Vorfeld schon entschieden haben. Hier entsteht ein rechtsfreier Raum, in dem das Recht der Bank gilt und deren Vorschriften maßgeblich sind. Die Frage ist, wer die Informationen eingebracht hat, auf deren Grundlage das Programm abläuft, und was zum Gegenstand der Prozesse gemacht wird.

Die Rolle des Menschen als verbindendes Element zwischen Technik und Inhalten ist entscheidend. Dass wir es als Gesellschaft versäumt haben, uns in den vergangenen 20 Jahren mit der Frage zu beschäftigen, wer die „Macht“ erhält, unsere Zukunft zu codieren, ist eine gesellschaftliche Frage, die noch zu erörtern ist.

Digitalisierung vs. Digitale Transformation in der Umsatzsteuermeldung

Digitalisierung bezieht sich auf die Abbildung von Prozessen, während digitale Transformation ganze Geschäftsmodelle umfasst, die bisherige Prozesse ersetzen. Im Bereich der Umsatzsteuermeldung erleben wir aktuell eine solche digitale Transformation, die von Gesetzgebern angestoßen wird. Ziel ist es, nicht nur Teilprozesse zu digitalisieren, sondern das herkömmliche „Tax Return Filing“ abzuschaffen.

Tax Compliance und Start-ups

Start-ups im Bereich Tax Compliance bauen Schnittstellen (APIs) und extrahieren Auftragsinformationen aus verschiedenen Systemen wie ERPs, Shopsystemen oder E-Commerce-Marktplätzen. Diese Daten werden in Excel-Tabellen (csv-Dateien) abgefüllt und an Steuerberater gesendet, die sie dann manuell in Online-Portale der Finanzbehörden hochladen. Hierbei werden die Vorschriften der Abgabenordnung (AO) und die Grundsätze ordentlicher Buchführung (GoBD) oft strapaziert. Die Extraktion von Daten aus den Vorsystemen ist schwierig und wird oft als „Dirty Data“ bezeichnet.

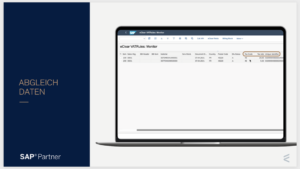

eClear und der Zahlungsabgleich

Um die Datenqualität zu verbessern, hat eClear neben den Auftragsdaten eine zweite Datenquelle hinzugezogen: Zahldaten. Schnittstellen zu Zahlungsdienstleistern wie Klarna, Paypal oder Worldline ermöglichen einen Zahlungsabgleich (Reconciliation), um den „Data Cleansing“-Prozess durchzuführen. Dieser Schritt wird als „buchhaltungsvorbereitende Automatisierung“ bezeichnet.

Die Rolle der EU und der CESOP-Datenbank

Die EU-Mitgliedsstaaten und die EU-Kommission treiben die End-to-End-Automatisierung voran. Im Mittelpunkt steht die CESOP-Datenbank, in die ab 2024 auch Payment-Anbieter Transaktionsdaten liefern müssen. Das politische Ziel ist die nahtlose Erfassung von Warenbewegungen und Zahlungsströmen im grenzüberschreitenden Handel.

Herausforderungen für kleine Händler

Die zunehmende Komplexität und die steigenden Rechtsbefolgungskosten werden für kleinere Händler schwer zu bewältigen sein. Sie werden sich größeren Systemen anschließen müssen, obwohl das erklärte Ziel der EU-Administration ist, kleine und mittelgroße Händler zu fördern und ihnen den europäischen Binnenmarkt zu eröffnen.

Die Rolle von Marktplätzen und Zahlungsdienstleistern

Marktplätze und Zahlungsdienstleister sind die beiden entscheidenden Akteure im E-Commerce-Handel. Sie spielen eine zentrale Rolle bei der Implementierung und Skalierung von automatisierten Lösungen, insbesondere im Bereich der Steuertechnologie. Embedded Tax Solutions sind gegenwärtig der am schnellsten wachsende Markt in diesem Bereich.

Diese automatisierten Lösungen bieten sowohl Marktplätzen als auch Zahlungsdienstleistern zahlreiche Vorteile. Zum einen ermöglichen sie es, die zunehmend komplexen regulatorischen Anforderungen effizienter zu erfüllen, indem sie die Einhaltung von Vorschriften und Marktplatzhaftung sicherstellen. Zum anderen bieten sie eine Möglichkeit, die eigenen Dienstleistungen zu erweitern, indem sie als „eigene“ Lösungen für Partnerunternehmen angeboten werden.

Auf diese Weise tragen Marktplätze und Zahlungsdienstleister aktiv zur digitalen Transformation des Steuerwesens bei und unterstützen kleinere Händler bei der Bewältigung der wachsenden Komplexität und den sich ständig ändernden Anforderungen im E-Commerce.

Integration ist der Schlüssel

Die Integration von „Embedded Tax Solutions“ ist entscheidend für die erfolgreiche Digitalisierung von Steuer- und Abgabeprozessen im E-Commerce. Softwarekomponenten müssen nicht nur in sich funktional sein, sondern auch als Module unterschiedlicher Anbieter miteinander verknüpft werden können. Plattformen bieten dabei die Möglichkeit, diese Verbindungen zu schaffen und zu pflegen.

Die digitale Revolution und gesetzliche Änderungen wie die Payment Service Directive (PSD2) haben dazu geführt, dass traditionelle Unternehmen wie Finanzinstitute und Banken ihre Geschäftsmodelle anpassen und offener für die Plattformökonomie werden müssen. Dabei sind zwei Formen der Integration zu unterscheiden: Die Extraktion von Informationen aus offenen APIs und die vollständige Integration (Core Integration) durch Plugins, die eine bidirektionale Kommunikation ermöglichen.

Für Händler und Unternehmen, die cloudbasierte Software nutzen, gewinnt die Zertifizierung von Schnittstellen und der Software selbst an Bedeutung. Der Prüfungsstandard 880 des Institutes der Deutschen Wirtschaftsprüfer (IDW880) hat sich dabei als „Gold-Standard“ etabliert. Bei der Auswahl eines Anbieters sollten Kunden auf Betriebssicherheit, Performanz und Verfügbarkeit des Service achten, welche die wesentlichen Aspekte eines Service-Level-Agreements (SLA) zwischen Kunde und Anbieter darstellen.

Tax-Content als Element der End-to-End-Automatisierung in der Umsatzsteuer

Tax Automation ist ein zentraler Aspekt moderner Steuerpolitik, der Steuermeldungen automatisiert und Steuerbetrug reduziert. Unternehmen, wie eClear erkennen das Potenzial in der Gig-Economy, insbesondere durch die Integration von Tax-Filing Lösungen in Marktplätze, um Unternehmer und Marktplatzbetreiber zu unterstützen.

Automatisierung im Steuerrecht verhindert Steuerbetrug und unterstützt Steuerpflichtige bei der Anwendung korrekter Steuersätze. Unternehmen können somit ihre Margen optimieren und Haftungsrisiken minimieren.

eClears „VATRules“ Tax-Engine bietet eine umfassende, IDW880-zertifizierte Datenbank zu Steuer- und Zolltarifen in der EU, die Unternehmen bei der korrekten Anwendung von Steuervorschriften unterstützt. Die Integration in ERP oder Shopsysteme ermöglicht eine effiziente und gesetzeskonforme Erfüllung von Steuerpflichten.

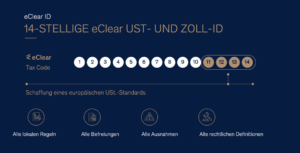

Der eClear TAX-Code – ein neuer Standard für Europa

Die EU hat Schwierigkeiten mit ihrer uneinheitlichen Mehrwertsteuer-Taxonomie. Bestehende Datenbanken sind unvollständig und unzuverlässig. Um das Problem zu lösen, entwickelte eClear den TAX-Code, basierend auf dem Zolltarif, der Kombinierten Nomenklatur (CN) und erweitert diese, um den Mehrwertsteueranforderungen gerecht zu werden. Der eClear TAX-Code ermöglicht verlässliche Informationen für korrekte Steuererklärungen und fördert ein harmonisiertes System für grenzüberschreitenden Handel innerhalb der EU.

Auf der Suche nach einem einheitlichen Ansatz stießen wir auf den TARIC, einen zehnstelligen Zolltarif-Code, der Hinweise auf die Mehrwertsteuer enthält. Da die Granularität des TARIC nicht ausreichte und das System nicht länderübergreifend konsistent ist, entwickelten wir den eClear TAX-Code, ein 15-stelliges System, basierend auf TARIC und HS-Code. In dieser Taxonomie hat eClear manuell über 300.000 Ausnahmetatbestände erfasst und insgesamt 1,2 Millionen eClear TAX-Codes erstellt. Ein fünfstelliger Appendix wurde entwickelt, um Ausnahmen aller EU-Mitgliedsstaaten abzubilden und eine zweifelsfreie Identifikation von Artikeln oder Artikelgruppen zu ermöglichen.

eClear entwickelte zunächst eine eigene Nomenklatur, basierend auf den Zoll-Nomenklaturen von 30 europäischen Ländern, und führte diese zu einer einheitlichen eClear Taxonomie zusammen. Diese ermöglicht die länderübergreifende Klassifizierung von Artikeln und die Berücksichtigung von Ausnahmen in verschiedenen Ländern.

Anschließend wurden 300.000 Ausnahmen dem „eClear TAX-Tree“ zugeordnet, beispielsweise für Turnschuhe in verschiedenen Ländern, basierend auf Größe oder Alter. Trotz der Komplexität dieser Aufgabe wurde die Zuordnung manuell und ohne künstliche Intelligenz durchgeführt. Dies führte zu einem sicheren Steuerdatenbank-Produkt, das korrekte Steuer- und Zollerklärungen ermöglicht. Die Kernleistung der „VATRules und CustomsRules Database“ von eClear AG besteht darin, jede Artikelgruppe und Ausnahme innerhalb einer Zolltarifnummer abzubilden.

TAX Assignment – Auslagerung der Tax Determination in die Cloud

Die Datenbank verknüpft Artikel nicht mit statischen Codes, sondern mit Artikelgruppen und deren Ausnahmen. Die Qualität der Datenbank hängt von der korrekten Zuordnung der Artikel zu den Codes ab. Nutzer ziehen ihr gesamtes Sortiment in die eClear TAX-Cloud und ordnen Artikelgruppen mittels einer Oberfläche zu.

Die Zuordnung von Artikeln ist nun vollautomatisiert, wobei eClear mithilfe von KI-gestütztem NLP eine Trefferquote von über 85 % erreicht. Kunden können Sortimente von bis zu 2 Millionen Artikeln hochladen, die dann automatisch kategorisiert werden. eClear verfügt bereits über 80 Millionen erfasste Konsumgüter in ihrer Datenbank und plant bis 2025, eine Sammlung von 1 Milliarde Artikeln anzubieten. Die Steuerfindung wird teilweise in die Cloud ausgelagert, was eine ständige Aktualisierung der Steuersätze ermöglicht. eClear betreibt eine steuerlich zertifizierte Online-Redaktion, die die Datenbank stets aktuell hält. Über eine API können ERP-Systeme die Verbindung herstellen. Einmal verbunden, entfällt die Notwendigkeit, Steuerinhalte zu pflegen oder zu aktualisieren, da Änderungen automatisch im Shop- und ERP-System des Händlers aktualisiert werden.

ERP-Integration der VATRules API am Beispiel von SAP S4/HANA

Anhand einer beispielhaften Integration der eClear VATRules API in SAP S4/HANA kann an dieser Stelle der einfache Ablauf in drei Schritten zusammengefasst werden:

1. Schritt – Artikel Assignment – Zuordnung der Artikel

Händler ordnen ihre Produkte basierend auf Produktstammdaten halb- oder vollautomatisch einem Produktbaum zu, ohne direkte Zuordnung zu Steuersätzen. Stattdessen erfolgt die Zuordnung zu einer Produktkategorie, hinter der ein eClear Steuercode steht. eClears Data Science Team arbeitet an Innovationen zur weiteren Verfeinerung der automatisierten Zuordnung, einschließlich Abgleich mit vorhandenen Artikeln, KI-Algorithmen, Produkttexten und Bilderkennung.

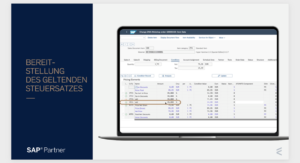

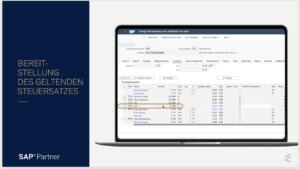

2. Schritt – Aufruf der API

Als zertifizierter SAP Business Partner bietet eClear vorgefertigte Plugins an, die die VATRules API in der eClear Cloud nutzen. Die API wird in der Auftragsanlage aktiviert, um relevante Daten wie Artikelnummer, Leistungserbringungsdatum und Netto-Preis zu übermitteln, während der aktuelle oder historische Steuersatz aus der Cloud ins SAP-System des Kunden zurückgespielt wird. Dieser API-Aufruf läuft vollautomatisch im Hintergrund ab.

3. Schritt – Darstellung des Ergebnisses

In SAP-Aufträgen findet die Steuerfindung statt und liefert im gezeigten Beispiel einen optimierten, reduzierten Steuersatz. Der Prozess ist Teil der internen SAP-Steuerfindung und wird durch eClear erweitert, um die Steuerzuordnung qualitativ zu verbessern, ohne die bestehende Findungskette zu überschreiben. Im Beispiel wurde der Standardsteuersatz von 20 % für Frankreich durch die eClear API überprüft und ein reduzierter Satz von 5,5 % angewendet. Der eClear TAX-Code triggert dabei den bekannten SAP-Steuercode, wodurch die lückenlose Auditierbarkeit und Nachverfolgbarkeit von Steuersätzen und Produktgruppen gewährleistet wird.

Paradigmenwechsel in der modernen Steuerabteilung

Der Unterschied zwischen Digitalisierung und digitaler Transformation wurde erörtert. Welchem Aspekt ist das Geschäftsmodell zuzuordnen und welche Disruption ist zu erwarten? Kurzfristig werden Tax-Technologie-Innovationen die Steuererklärung verändern, indem sie papierbasierte und webbasierte Formulare ersetzen. Der Steuerberater wird nicht abgeschafft, aber sein Berufsbild wandelt sich in Richtung Beschaffung und Nutzung der richtigen Inhalte von Automaten. Zukünftige Aufgaben im Umsatzsteuerbereich umfassen die Ermittlung korrekter Steuersätze, Überwachung von Tax Determination und Tax Calculation, Validierung von ELT-Modell-Daten und automatisierten Zahlungsabgleich. Die Steuerberaterbranche sollte sich auf einen dynamischen Wandel einstellen, der trotz traditioneller Vorsicht viele Chancen bietet.

GreenVAT® oder die Mehrwertsteuer als politisches Steuerungsinstrument

Ein Epilog zur Digitalisierung des Mehrwertsteuersystems zeigt Chancen auf, Steuern als politisches Steuerungsinstrument zu nutzen. Die ECOFIN-Rat-Konferenz beschloss im Dezember 2021 eine Liberalisierung der Steuersätze in der EU, was ökonomische und ökologische Ziele vereinen könnte. Die starren drei Steuersätze erhalten mehr Flexibilität, da Staaten nun die Steuersätze für 24 Warengruppen zwischen 5 % und 25 % wählen können und weitere sieben Warengruppen unter 5 % ermäßigt werden können.

Diese Neuerung fördert den ökologischen Wandel, indem nachhaltige Produkte und Dienstleistungen unterschiedlich besteuert werden können. Der Autor startete die GreenVAT® Initiative, um dies gesetzlich festzuschreiben. Kritiker befürchten jedoch einen erhöhten administrativen Aufwand.

Technologischer Fortschritt ermöglicht den Einsatz von Steuern als Steuerungsinstrument durch hochperformante Steuerdatenbanken und die Automatisierung steuerlicher Meldungen.